De relance-wet na het Zomerakkoord wekt monsterboete terug tot leven in vermomde gedaante

Het Zomerakkoord en de Relance-wet (lees : Voorontwerp) maken komaf met de niet-aftrekbaarheid van de bijzondere aanslag van 100%.

Weet dat daarnaast ook nog eens het “zwart loon” an sich, eveneens als verworpen uitgave kan worden beschouwd.

Dit impliceert de facto het einde van het vergoedend karakter van de bijzondere aanslag.

Iedereen herinnert zich nog wel de lange saga van de monsterboete van 309%. De monsterboete van 309% heeft de ondernemerswereld en de fiscalisten meermaals beroerd. De Schatkist strafte belastingplichtigen voor het niet-aangeven van voordelen op fiche of verdoken meerwinsten. Immers moesten belastingplichtigen 309% betalen op het niet-aangegeven voordeel of de verdoken meerwinst. De rechtspraak kwam tot de conclusie dat dit méér was dan de loutere niet-betaalde belasting.

Om uw geheugen even op te frissen. In 2011 vatte een drie jaar lange saga aan. Op 27 juli 2011 werd door de fiscus de instructie uitgevaardigd aan alle ambtenaren om de monsterboete vanaf dan strikt, consequent en quasi meedogenloos toe te passen. Het bleek het startschot van een jarenlange juridische loopgravenstrijd tussen de fiscus en de ondernemers onder de belastingbetalers. Nadat ook het Hof van Cassatie zich reeds had gemoeid in de strijd, oordeelde het Grondwettelijk Hof in het mijlpaalarrest van 6 juni 2014 dat de wettelijke bepalingen omtrent de taxatie geheime commissielonen strijdig is met het grondwettelijk gelijkheidsbeginsel en de procesgaranties opgenomen in het Europees Verdrag voor de Rechten van de Mens. De monsterboete werd finaal onderuit gehaald met de stelling dat zulke belastingaanslag van 309% eerder het karakter van een strafsanctie had dan van een belasting.

De Wetgever speelde hier op in met de Programmawet van 19 december 2014 die het einde in luidde van de monsterboete van 309%. De wetgever beoogde aan de bijzondere aanslag uitsluitend een vergoedend karakter te geven. De boete moet voor de Schatkist louter het verlies compenseren dat verbonden is aan het bestaan van geheime commissielonen.

Om de impact van de belasting te kunnen beoordelen behoort u nog te weten dat de geheven belasting van 309 % – in tegenstelling tot de gewone vennootschapsbelasting – een fiscaal aftrekbare kost vormt.

De niet-aftrekbaarheid van de bijzondere aanslag vernietigt het vergoedend karakter en is de zoveelste episode in een lange saga.

Dat vanaf 2020 de niet-aftrekbaarheid van deze bijzondere aanslag het principe zal worden, impliceert dat de “bijzondere aanslag” van 100% wellicht opnieuw een strafrechtelijk karakter zal hebben.

Het Voorontwerp categoriseert de bijzondere aanslag aldus opnieuw onder de strafrechtelijke noemer.

Uit een eenvoudig cijfervoorbeeld blijkt dat de fiscale kost van een zwart en een wit loon gelijk zou zijn als in beide gevallen het loon aftrekbaar zou zijn. Dit was dan ook het vergoedend karakter dat de wetgever destijds invoerde.

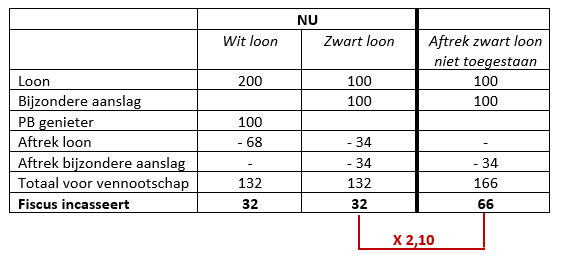

De regeling zoals die nu is (met het tarief 34% vennootschapsbelasting):

Opdat de afzonderlijke aanslag louter vergoedend zou zijn, was de fiscale kost van een zwart en een wit loon dus gelijk. Met name : 132 EUR. De fiscus incasseerde 32. Dit was de finaal te betalen schade van de misgelopen belasting, weliswaar als de afzonderlijke taxatie geheime commissielonen én het zwart loon aftrekbaar waren.

Als de aftrek van het zwarte loon niet toegestaan wordt, is de fiscale kost van een zwart loon effectief hoger dan die van een wit loon, dit los van het gegeven dat in de praktijk de fiscus een belastingverhoging of administratieve boete oplegt.

Dit vergoedend karakter was evenwel niet meer “vergoedend”, indien de fiscus de aftrek van het niet-op fiche aangegeven voordeel niet toestond, daar in dat geval de fiscus “66 EUR” incasseerde, zijnde meer dan het dubbel.

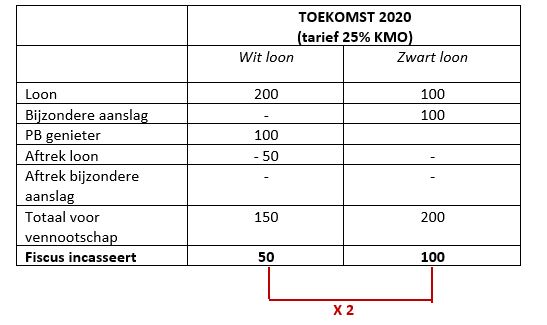

Maar dit wordt nog duurder ingevolge de “Relancewet” en het Zomerakkoord (met het tarief van (gemakkelijkheid halve) 25% vennootschapsbelasting):

Naast het gegeven dat de wetgever het tarief van de vennootschapsbelasting doet dalen naar 25% (m.u.v. de 20% op de eerste schijf van 100.000 EUR) vanaf boekjaar 2020, impliceert dit een belangrijke wijziging van de berekening. Opdat de afzonderlijke aanslag louter vergoedend zou zijn, moet de fiscale kost van een zwart en een wit loon opnieuw gelijk zijn. Voor een wit loon zal in de toekomst vanaf 2020 de fiscus “50 EUR” incasseren. Doordat de wetgever de aftrek van de “afzonderlijke aanslag” vervolgens nog is vanaf 2020 als verworpen uitgave zal beschouwen, zal de fiscus in plaats van “50 EUR” voor een wit loon, voor een zwart loon “100 EUR” incasseren. En dus het dubbel van een wit loon.

De proef op de som genomen : door de aftrek van de afzonderlijke aanslag te verwerpen ontvangt de fiscus voor een zwart loon het dubbel dan bij een wit loon. Tot zover opnieuw het vergoedend karakter.

Er is dus opnieuw een dubbele bestraffing die vervat zit in de afzonderlijke aanslag die niet langer atrekbaar zal zijn. Daarnaast zal het in de praktijk ook afhangen of de belastingadministratie bovenop deze bijzondere aanslag, ook nog een belastingverhoging wenst toe te passen. Dit zou eens te meer de discussies van het vergoedend of bestraffend karakter van de aanslag doen oplaaien. Niettegenstaande het totaal van de op het niet aangegeven inkomen en de belastingverhoging niet hoger mag zijn dan het bedrag van de niet aangegeven inkomsten (artikel 444, 3e lid WIB 1992), zal het afwachten zijn of de belastingadministratie zich daar naar zal schikken.

Daarenboven zal ook het verlaagde tarief van 51,50% in geval van opname van verdoken meerwinsten in de boekhouding wordt opgeheven waardoor deze vanaf 2020 eveneens onderworpen is aan een tarief van 100%, zonder aftrekmogelijkheid.

Daar is de monsterboete weer. De lange saga begint opnieuw.

Published under

- Criminal

- Tax